Natrag

Ekonomija

Stvaranje zavisne, porobljene i eksploatisane ekonomije (21)

Evrozona je nedovršen projekat

Razvojna paraliza privrede, socijalnog i društvenog sistema. Svedoci smo opšte paralize privrednih tokova i poslovanja uzrokovanih širokom virusnom (brzo širećom) infekcijom. Međutim, ova nova kriza samo je produbila probleme i otkrila sve slabosti privrede, društva i sistema na kojem funkcionišu, smatra prof. dr Slobodan Komazec.

Prof. dr Slobodan Komazec

Evropska unija - fatamorgana budućnosti, kriza u sadašnjosti

1.Projekat, fatamorgana i daleki horizonti

Da li još neko od političara u Srbiji ističe javno „Evropska unija nema alternativu" - tu spornu i obećavajuću floskulu koja nas je skupo koštala u političkom i ekonomskom sistemu? Preskupo nas je koštala u sistemu obećanja, ucena i gotovo prevarenih radnji . Ta fatamorgana i sve udaljeniji horizonti još nisu mnogo otrznili od „opijenosti zabludama", zbog čega i vršimo ovu analizu funkcionisanja i budućnosti Evropske unije i evrozone.

Sve češće se od političkih stranaka ističu parole o evropskoj orijentaciji, menjaju nazivi stranaka, prave programi „prilagođavanja" za izbore, gotovo kod svih nerazvijenih balkanskih država. Sve u jasnom pokazivanju eurounijatske orijentacije. Pri tome susrećemo : „Evropu sad" (C.Grva), „Evropa zdaj" (Slovenija), „Pravac Evropa" (Srbija, Ujedinjeni) i sl.

Kakva je to politička „opijenost" Evropskom unijom? Kako efikasno funkcioniše EU, kako deluje na pojedine članice, kakvo je raspoloženje javnosti unutar EU, konačno, kako prožoivljava ovu novu krizu u svetu i kakva je realna budućnost EU.

U radu se razmatra jedno od najvećih problema danas u svetu - kriza u Evropskoj uniji i evro zoni kao „srcu" Unije, posebno iz aspekta finanšijske i bankarske krize, ali i međunarodnih ekonomskih, političkih i finansijskih odnosa.

U prvom redu se vrši dublja analiza finansijske krize, veliki potresi u bankarskom, fiskalnom i berzanskom sektoru, a zatim narastanje i eksplozivno širenje dužničke krize. Dužnička kriza je tektonski uzdrmala vlastodršce u evrozoni, ali i ogromne mase naroda.

Posebno se istražuju faktori koji dovode do toga da Evropska unija ne može postati homogen sistem. Odstupanja od zahteva Mastrihtskog sporazuma i stvaranje dužničkih ekonomija, nemogućnost upravljanja dugovima u situaciji njihovog globalnog eksplozivnog rasta, emisija virtuelnog novca od strane ECB i odvajanje finansijsko-spekulativne od realne ekonomije su bitni faktori nastanka i produžavanja ove krize. Posebno je interesantno istraživanje sloma ekonomija periferije evrozone i same krize u ovoj zoni, s posebnim osvrtom na „konstrukcionu grešku" pri formiranju evrozone i mogućnosti dekonstrukcije. Ciklično se smenjuju stalni šokovi i krize, a Evropska unija gotovo redovno ulazi u periodične krize političkog ili finansijskog karaktera.

Destrukcija ekonomije i institucija nacionalnih država se produbljuje. Stvorena je krizna (bedna) ekonomija koja vodi ekonomiji bede. Ovo posebno dolazi do izražaja nastankom sukoba u Ukrajini i odlukom „kolektivnog zapada" da uvedu brojne sankcije Rusiji.

U takvim krizom opterećenim odnosima u EU i evrozoni prelazi se na istraživanje svih najvažnijih pozitivnih i negativnih posledica u slučaju eventualnog pridruživanja Srbije ovim integracionim celinama (do č.ega sigurno neće doći).

„Kolektivni zapad" je uvođenjem sankcija i brojnih ograničenja Rusiji zapravo doživeo da mu se sankcije vraćaju „bumerng efektom". Visoko zavisne države od jevtinih ergenata, sirovina i materijala iz Rusije, a pod pritiskom SAD (jer su to kolonizovane države i pod patronatom SAD) plaćaju visoku cenu zastoja (krize) u ekonomskom rastu, visokoj inflaciji, visokoj nezaposlenosti, nekonkurentnosti i visoki troškovima proizvodnje, begstvu kapitala iz EU, seobi investitora, što sve ide u prilog SAD, a produbljuje krizu u Evropskoj uniji.

Šta se događa sa EU danas u fazi ekonomsko - finansijske krize i narastanja snage i razvoja niza država u okviru BRIKS-a, te velikog pritiska na potiskivanje dolara i evra kao dve glavne svetske rezervne valute?

Svet se nalazi na velikoj civilizacijskoj, ekonomskoj i moralnoj (ali i razvojnoj) prekretnici.

Nikada do sada nije postojao ovako široko razvojni sukob interesa. Makopolarni svet nestaje, stvara se multipolarni imultivalutni sistem. Svaka država (kao i naša) mora da traži svoje mesto u tim novim odnosima, potencijalnim konfliktima i opredeljenjima, da bi sačuvala svoje vitalne interese.

Kako nam sada zvuči floskula političara „"EU nema alternativu", „budućnost nam je u Evropskoj uniji". „Evropska unija je carstvo slobode i demokratije" - kada je postala gotovo karikatura demokratije u odlučivanju država, posrednička otuđena EU administracija u stalnom procesu centralizacije odluka u Briselu.

Da vidimo šta se to događa u EU, kakvi su tokovi i odnosi, kakva je budućnost EU i evrozone.

2. Finansijska kriza, potresi i suprotnosti u Evropskoj uniji

Suprotnosti unutar Evropske unije i „krugovi razdora"

Evropska unija, kao politički projekat ujedinjena Evrope, od nastanka svetske finansijske krize proživljava vrlo kompleksnu krizu. Kriza se ispoljava kao kriza javnog sektora i javnih finansija, ali se ona preliva i na realni i socijalni sektor. Najveći broj država - članica opterećen je visokim javnim dugom - znatno iznad zahteva iz Mastrihta, ali i budžetskim deficitom, visokim javnim rashodima u bruto domaćem proizvodu, a posebno izrazito visoka nezaposlenost sa socijalnim potresima.

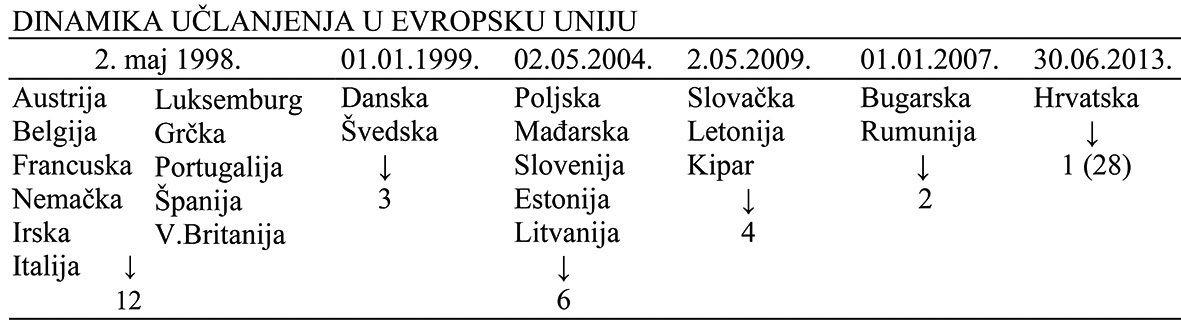

Evropska unija nije homogen sistem. Ona se sastoji od tri kruga država-članica sa vrlo različitim razvojnim performansama. Prvi krug čine države inicijatori osnivanja EU (12) drugi krug države priključene do kluba 15, a zatim sledi treći, do današnjeg broja 28 članica. U odnosu na nivo razvoja EU (prosek) 13 država je iznad proseka, a 15 članica ispod. Nivo per capita bruto domaćeg proizvoda kreće se od 10,7 hiljada evra (Bugarska) do 46,5 hiljada (Luksemburg). Veliki je problem, koji svom snagom dolazi do izražaja u novoj krizi u okviru EU, što jedinstvena monetarna politika nije praćena i jedinstvenom fiskalnom politikom, uz potpuno liberalizovanu spoljnotrgovinsku politiku. Državama-članicama ostavljena je samostalna fiskalna politika. To je dovelo do velikih razlika u visini poreskog opterećenja (i uz sve napore za sinkronizacijom i homogenizacijom sistema poreza i doprinosa), ali i u visini javnog duga, budžetskog deficita, poreskih oblika, oslobađanja i dr. To je dovelo do toga da su sve članice prekoračile sve zahteve Mastrihta u pogledu deficita budžeta, javnog duga, kamatne stope, stope inflacije, visoke nezaposlenosti, ali i dinamike privrednog rasta. Radi se o vrlo nehomogenom sistemu s brojnim suprotnostima.

Grčka kriza, ali i kriza u Portugalu, Irskoj, Španiji, Italiji, a sada na Kipru, Sloveniji i drugim „perifernim" državama evrozone, ukazuje na nesagledive posledice za ekonomiju i sistem celokupne evrozone, a preko nje kao „srca sistema" i na ćelu EU. Kriza u evrozoni izuzetno je raširila front evroskeptika na području EU, posebno u državama u dubokoj dužničkoj krizi, a posebno u Velikoj Britaniji, Španiji, Portugaliji, Grčkoj, Irskoj, Italiji i Francuskoj.

Krugovi suprotnosti - različite perfomanse razvoja

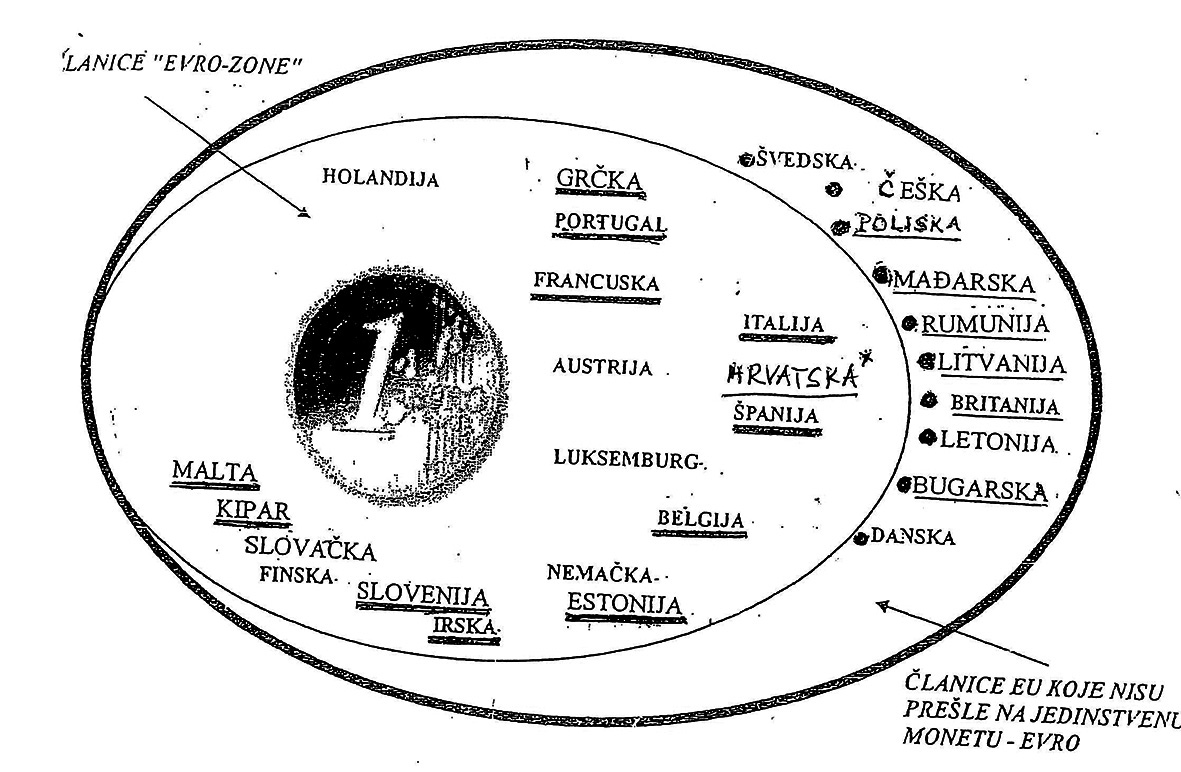

Evropska unija, pored toga ima dva kruga interesno suprotstavljenih članica. 1) Članice evrozone država (18 država) i 2) Članice izvan evro zone (10 članica). Radi se o u osnovi o dva različita monetarna područja: evro monetarnog sistema i sistema različitih nacionalnih valuta. Unutar država EU razvila su se tri prstena država s veoma različitim performansama razvoja: visinom bruto domaćeg proizvoda (bogatstva) i per capita proizvoda, opterećena različitim vrstama proizvoda, različite vrste javnih rashoda (socijalni, materijalni, lični, subvencije, dotacije, investicioni), učešće javnog duga u bruto domaćem proizvodu, visinom budžetskog deficita, stopom nacionalne štednje, visinom investiranja, stopom nezaposlenosti, visinom inflacije i kamatne stope i dr. Radi se, dakle, o finansijskoj arhitekturi i makroagregatima koji su potpuno različiti u svim državama - članicama. Često se čuje da je Liman Braders na vratima Evrope. To je poznati kolaps američke investicione banke iz septembra 2008. godine kojim je počela globalna finansijska kriza. Rizik od slučaja Liman Bradersa u Evropi je sve veći.

U prvi krug (prsten) se mogu svrstati države kao stubovi „nosioci" sabilnosti i čvrstine EU i evrozone. Ovde se po svim performansama mogu navesti sledeće: Nemačka, Francuska, Italija, Austrija, Finska, Norveška, Danska, Švedska, Luksemburg i Holandija.

Drugi krug država odnosi se na pridružene države sa slabijim performansama i izložene velikim rizicima od udara savremene krize.

Ovde ulaze sledeće države: Grčka, Portugalija, Belgija, Irska, Kipar, španija, Slovenija i Malta. Ova grupa je u sastavu evrozone i doživljava velike finansijske potrese. Posebno se ovaj deo odnosi na države tzv. „siromašnog juga".

Treći krug država su kasnije pridružene bivše istočnoevropske države. Ovde ističemo Poljsku, Slovačku, Češku, Litvaniju, Letoniju, Rumuniju, Estoniju i Bugarsku. Radi se o veoma različitim ekonomijama po svim performansama razvoja i makroagregatima.

Novo proširenje, do kojeg bi eventualno došlo svrstalo bi države u četvrti krug država - članica. Diferencijacija i sve veće raslojavanje unutar postojećih članica i sukobi interesa sve do mogućnosti raspada EU i evrozone, nove članice stavlja u poziciju da se „prilagođavaju" pravilima unutar EU (kojima nisu kompatibilne) ali i već nastalim suprotnostima unutar EU.

Sporazumom u Mastrihtu pokušalo se „disciplinovati" države članice uvođenjem određenih pravila kojih se moraju pridržavati (visina javnog duga u BDP, visina dozvoljenog deficita budžeta, najviša moguća kamatna stopa, i najviša dozvoljena stopa inflacije).

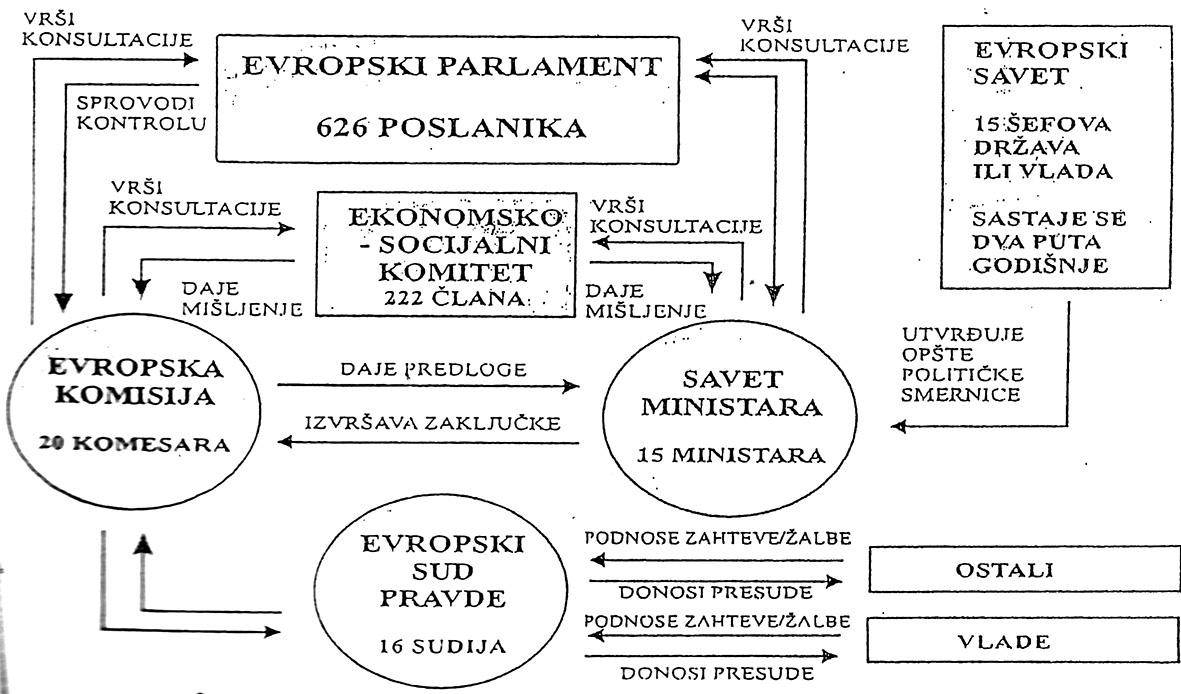

3)Upravljačka i politička stuktura - ograničenja efikasnog upravljanja

Da pogledamo ko se sve nalazi u ovoj grupi država u procesu faznog širenja EU od 1998. do 2013.godine. Broj država se uvećavao u pet faza do 28 članica. Da vidimo „staž" ovih država u EU.

Broj i dinamika prijema ili širenja EU se sve više sužavala (poslednja je Hrvatska 30. juna 2013.) da bi proces, uz sva obećanja, konačno prestao jer se EU suočava sa velikim brojem gotovo egzistencijalnih problema. Dakle, širenje u takvim uslovima, obzirom na potencijalne članice, samo bi nagomilalo probleme, bez stvarnih razvijenih i stabilizacionih efektata. Eu se sastoji iz dve grupe država: prva, članice evrozone (20) i članice van evrozone sa nacionalnim valutama. I jedna i druga trese nova finansijska i politička kriza. Da ih vidimo.

Podvučene države u okviru evrozone nalaze se u dubokoj finansijskoj i budžetskoj krizi, a posebno krizi preterane zadužensoti i javnog duga. Podvučene države Evropske unije koje nisu u sastavu evrozone (spoljni krug) nalaze se pod udarima krize javnih finansija i visokog budžetskog deficita (osim tri države). Talas finansijske i ekonomske krize prelio se na gotovo sve države članice. Evropa se nalazi na prelomnoj raskrsnici.

Da bi se sagledalo koliko je ova grupacija nehomogena, pre svega po svim razvojnim perfomansama, ciljevima u društvu i razvoju, ali i u institucijama koje treba da usklađuju sve te različitosti, ciljeve, programe i politiku razvoja. Da liće delovati više dezintegracioni ili integrativni procesi, da li EU može delovati kao jedinstveni organizam u ekonomsko-finansijskim i političkom području, da vidimo koje to institucije EU treba da osiguraju.

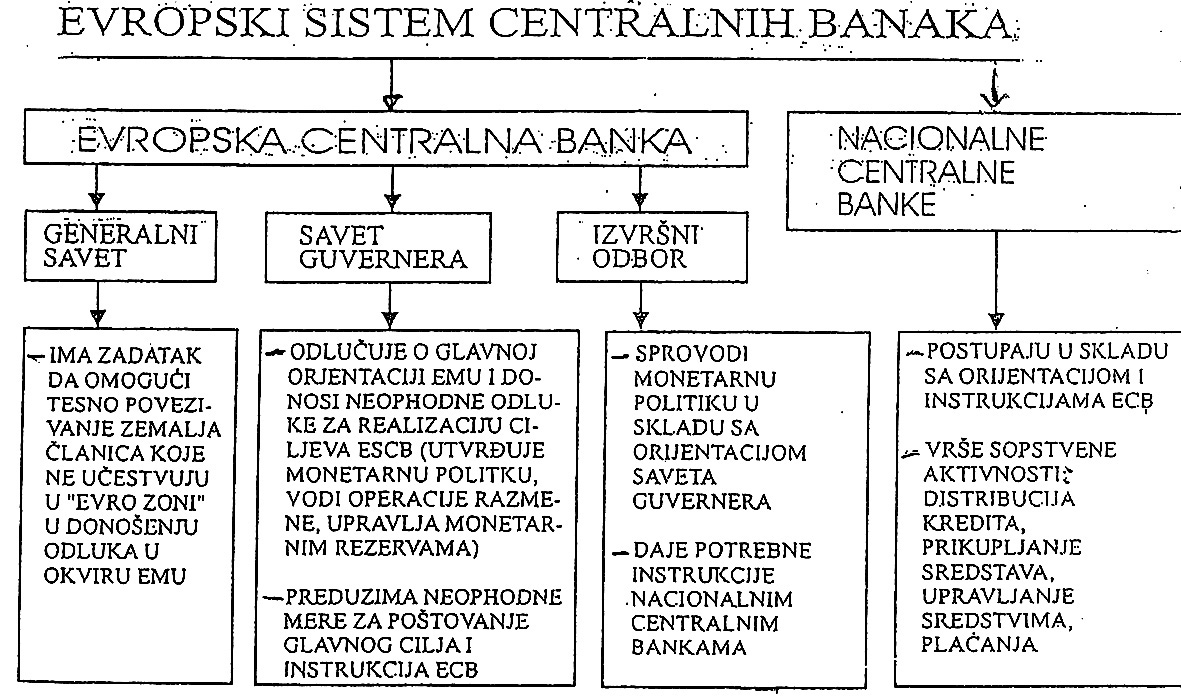

Radi se o vrlo složenom sistemu donošenja odluka (najčešće konsenzusom), kontrole i usaglašavanja. Sporost, neusklađenost i različiti efekti na države - članice su posebno naglašeni, otuda i neefikasnost i „izgubljenost" EU u međunarodnim odnosima. Poseban je problem i kadrovska politika - nedorasla ovako velikom zahtevu i problemima s kojima se suočava Evropska unija. Dodajmo tome i ugrađene suprotnosti kod grupe država u okviru evrozone sa evrom kao novčanom jedinicom i nizom nacionalnih centralnih banaka (bez monetarnog suvereniteta i nacionalne monetarne politike).

Nacionalne centralne banke su odvojene od interesa i razvone politike nacionalnih država. Oni rade u skladu s institucijama Evropske centralne banke. A potrebe i zahtevi nacionalnih privreda su potpuno različiti. Pa i same promene referentne kamatne stope ECB potpuno se različito odražavaju na nacionalne bankarske sisteme. Povremene „pomoći" i intervencije ECB se „razlivaju" u državama i bankama - nalazeći najčešće put u spekulativnu ekonomiju.

Uz zadržani fiskalni suverenitet država, organizaciju i klasične bankarske poslove, ni monetarna politika kako se vodi ne omogućava monetarni suverenitet država. Dakle, dve otvorene poluge u vođenju makroekonomske politike su „ukrštene" , a ne sihronizovane, stoga ni makropolitika EU ne može biti efikasna i programirana. Najčešće se svodi na brojne promene referentne kamatne stope, a to je nedovoljno.

Odstupanja od zahteva mastrihta i ulazak u ekonomiju deficita i finansijskog sloma

Da se podsetimo, Mastrihtskim sporazumom je određeno da članice evrozone ne mogu imati javni dug veći od 60% bruto domaćeg proizvoda, deficit budžeta ne veći od 3% BDP, stopu inflacije ne veću od 1,5% u odnosu na tri države s najnižom stopom inflacije, a kamatnu stopu ne višu od 2% u odnosu na tri zemlje sa najnižom dugoročnom kamatnom stopom. Stvarnost je i pre nove finansijske krize potpuno suprotna od navedenih zahteva. Gotovo sve države imaju javni dug znatno iznad 60% bruto domaćeg proizvoda (osim nekoliko izuzetaka). Šta reći kada su dve glavne zemlje, Francuska i Nemačka, već godinama visoko probile javni dug i budžetski deficit. Penale do sada nikada nisu platile, a probijanje je stalno sve veće. Dominantnim uticajem u evropskoj Komisiji uspevaju lako da to obezvrede. Nemačka i Francuska su dugi niz godina kršile pravila o fiskalnoj odgovornosti, a to je jedan od nosećih stubova evra. Nekoliko država koje su sada izbile na površinu krize (Belgija, Italija, Irska, Grčka, Kipar, Španija, Portugalija i Slovenija) neke imaju vrlo visok javni dug koji se kreće i preko 122% do 147% BDP.

Tendencija automatskog rasta duga nastaje preko novih antikriznih budžetskih intervencija za spašavanje banaka, berzi, osiguravajućih društava, ali i krupnih izabranih proizvođača. Dug je u svim privredama naglo autonomno povećan. Budžetski deficit, je dva do tri puta iznad dozvoljene granice od 3%. Pošto je privreda EU ušla u recesiju (2009) s negativnom stopom rasta od minus 3,5%, uz sve proklamacije o smanjenju javne potrošnje i javnog duga - sledi dalji porast neelastičnih javnih rashoda, javnog duga i budžetskog deficita. To je ogromno opterećenje budžeta, posebno preko socijalnih i transfernih davanja i servisiranja javnih dugova. Kamatna stopa je, u cilju stimulacije razvoja i investicija, bila oborena istorijskim minimumom 0,75%, čak i 0,1%, tako da se i dalje vodi ekspanzivna monetarna politika čisto virtuelnog novca (uz veliku opreznost banaka i rast finansijskih i kreditnih rizika).

Pad ukupne tražnje i potrošnje, porast neizvesnosti i nagli rast nezaposlenosti, čija stopa u EU prelazi 12% (u nekoliko država, kao u Španiji i Grčkoj ova stopa iznosi 27%), je u ovoj fazi postalo kočnica naglom bujanju inflacije. Stoga je, za sada, inflacija na viskom i neprogramiranom nivou oko 12%. Međutim, sledeća faza će se karakterisati rastom inflacije, uvoznim ograničenjima, širenjem protekcionizma (otvorenog ili skrivenog oblika), rast kamatnih stopa i porast nezaposlenosti u uslovima tromog privrednog rasta. Sve je to praćeno velikom nelikvidnošću banaka, jer je iz banaka evrozone povučeno u godinu dana 240 milijardi evra. EU se suočava sa bankarskom i strukturnom krizom.

3."Konstrukciona greška" monetarne unije i moguća dekonstrukcija

1)Nedovršeni i konfliktni sistem - ugrađeni faktori divergencije

Monetarna unija-evrozona, od samog osnivanja imala je „konstrukcionu grešku", odnosno bila je nedovršen projekat. Jedinstveno monetarno područje i jedinstven novac, da bi se održali, redovno pretpostavljaju sledeće:

1)Privrede članice treba da budu dovoljno snažne, dosta ujednačenog nivoa razvoja i približnog nivoa konkurentnosti;

2)Nivo nacionalnog bogatstva (privredne snage) i dinamika razvoja dosta usklađeni;

3)Potpuno sinhronizovana i jedinstvena fiskalna politika (uz jedinstvenu monetarnu politiku), sa usklađenom poreskom politikom i politikom javnih (budžetskih) rashoda. Dakle uz monetarnu uniju trebalo je razraditi i razviti fiskalnu uniju - samo se tako može voditi efikasna makroekonomska politika. Upravo je izostala fiskalna unija i politika sklađenje i raspodele nacionalnog dohotka:

Izgrađen mehanizam neutralisanja jaza u razvoju pojedinih članica i unapred poznatih sistema kompenzacija i pomoći slabije razvijenim državama - članicama;

5)Razrađen sistem zaštite ove monetarne unije u slučaju pojave kriza ili teškoća pojedinih država-članica;

6)Mehanizam i uslovi za napuštanje ili isključenje iz monetarne unije, bez opasnosti od sloma celog sistema;

7) Jedinstvena vlada u EU koja bi provodila uspešno (i koordinisala) monetarnu, fiskalnu, spoljnotrgovinsku, investicionu politiku i brojna prelivanja preko budžeta EU. Ovo je pokušano formiranjem Evropske komisije koja ima funkciju vlade ;

8)Formiranje evrozone i država koje su uključene u ovu monetarnu uniju, nasuprot država koje su ostale izvan evrozone (deset od 28 članica) stvara brojne suprotnosti i tenzije između ove dve grupe država (devizni kurs, finansijska tržišta, kamatna i poreska politika, emisiona politika, kretanje kapitala, prioritet pojedinačnih interesa država i dr.). Takav mehanizam i sistem ne može uspešno funkcionisati. On se nalazi pod stalnim pritiskom, povremenim krizama, ali i stalnim usaglašavanjem i korekcijama, gde nema dugoročne izvesne politike.

Nasuprot tome Kriterijumi iz ugovora u Mastrihtu proizvoljno su izabrani, a odnose se samo na: 1) Visinu dozvoljene inflacije, 2) Dugoročne kamatne stope, 3) Visinu javnog duga u bruto domaćem proizvodu, 4) Visinu maksimalno dozvoljenog deficita budžeta.

Ovi kriterijumi ništa ne govore o svim navedenim faktorima razvoja i koordinacije. Tako su slabe, nedovoljno razvijene i nekonkurentne države ušle u monetarnu uniju, privremeno ispunivši zahteve Mastrihta, a s ciljem da svoje probleme rešavaju u Uniji. Evro im je u prvoj fazi omogućio da dođu do sredstava u evrozoni po povoljnim kamatama, ali su performanse razvoja ostale nepromenjene (posebno za sve „rubne države" evrozone). Grupa razvijenih država u evrozoni nije više spremna da finansira javne dugove i budžetske deficite ove „rastrošne" grupe mediteranskih država. Intervencije visokom masom sredstava „pomoći" samo je pokušaj da se dobije na vremenu, ali i da se po svaku cenu spase ova „nedovršena građevina".

Moguće je, da se uz posebne uslove dozvoli nekim visokorizičnim državama da popuste evro i vrate se svojim nacionalnim valutama (uz mogućnosti devalvacija), da se evrozona rekonstruiše i „suzi" na nekoliko glavnih i „zdravih" privreda (zbog težnje da se sačuva evro ). Ovde bi ušle uglavnom sledeće države: Nemačka, Austrija, Francuska, Finska, Holandija i Luksemburg (države Beneluksa), postoji mogućnost da se izvrši rekonstrukcija duga ovih država u krizi u okviru evrozone. Bankarska kriza u ovim državama ne dozvoljava (onemogućava) rekonstrukciju javnog duga. U regulativu EU treba ugraditi mogućnost da uz dobrovoljno pristupanje moguće je i dobrovoljno istupanje (napuštanje), uz detaljnu razradu procedure napuštanja.

2) Federalna Evropa i suverenitet država

Šta će biti izlazna strategija za izlazak iz krize evra i evrozone, zavisi od izabrane generalne strategije u okviru Evropske unije. Uostalom šta će biti sa Evropskom unijom u celini, jer je opterećena brojnim problemima. Razmatraju se i budući pravci razvoja EU, posebno koncept federalizma i centralizma države (Sjedinjene Države Evrope) i stavovi pojedinih država članica po ovom pitanju. Posebno se izdvajaju države - federalisti i države minimalisti (nefederalisti). Federalisti zagovaraju jedinstvenu spoljnu politiku, harmonizacije poreza, veći uticaj EU na nacionalne budžete, izabranog predsednika EU, jedinstven ustav EU koji zamenjuje sve postojeće ugovore i sporazume i prednost zajednice u odlučivanju nasuprot nacionalnim vladama. Minimalisti zauzimaju potpuno suprotne stavove. Poslednje odluke unutar EU u rešavanju krize idu u prilogu jačanja federalizma. Federalizam se tretira kao protivteža globalizacije i oblik koji bi ujedinio Evropljane u jednu uniju koja bi garantovala nacionalne, regionalne i lokalne identitete. Međutim, sve je jači otpor država daljoj centralizaciji i prenošenja nacionalnog privrednog i javnog suvereniteta na briselsku administraciju.

Sve više se zagovara Evropa suverenih država, a ne centralizovana i federalizovana EU, sa zajedničkim tržištem i punim suverenitetom nacionalnih parlamenata u vođenju sopstvene budžetske politike. Traži se i „razgradnja" briselske birokratije i jačanje neposredne demokratije. Ali i dubokih korena razvijene korupcije. Dakle, umesto depolitizacije ekonomija (Mastriht 1993. i Lisabon 2007.) nastala je potpuna politizacija ekonomija i nekontrolisani finansijalizam.

4.Evropska unija nije homogen sistem - centar i periferija neoliberalnog kapitalizma

Da lije finansijska kriza kao nekakav cunami ,,protutnjala" Evropom i Evropskom unijom? Da li je uz ogroman ubrizgani novac u bankarski i finansijski sektor privreda postepeno krenula ka blagom oporavku, kako to najavljuju brojni zapadni političari.

Finansijska kriza koja je izbila u Grčkoj samo je dokaz da se ne može uspešno voditi razvojna i stabilizaciona makroekonomska politika, bez potrebne sinhronizacije monetarne i fiskalne politike. Dakle, to nije pomoglo sistemu. Kriza u Grčkoj dugo je bila u prvom planu, ali je gotovo identična „napregnutost" javnih finansija i kriza realnog sektora i u Portugalu, Italiji, Španiji, Belgiji, Irskoj i dr. Podaci koje ovde navodimo to jasno pokazuju.

Da li je ugrožen evro kao zajednička valuta? I dalje je ostala velika neizvesnost svih dosadašnjih operacija spašavanja evra i njihove svrsishodnosti kako se do sada provode.

Kriza jeste uzdrmala evro, koji je u odnosu na dolar oslabio i nalazi se na najnižoj kursnoj vrednosti od osnivanja. Evropska unija zbog unutrašnjih slabosti i suprotnosti u cilju spašavanja evra, ali i EU u celini, donela je ranije odluku da se Grčkoj odobri kredit od 110 milijardi evra na tri godine, uz sve otpore nekoliko najrazvijenijih članica. Posebno se ističe da „nema šanse da odustanemo od evra" (Verner Hojer, tada zamenik ministra spoljnih poslova Nemačke), ali da je potrebno snaženje Pakta o stabilnosti i rastu.

Pritisak na potrošnju, ograničavanje tražnie, obaranje plata i penzija, ograničavanje javnih izdataka i dr. samo će smanjiti pritisak krize, ali je ona ugrađena u sistem i to nije i izlazak iz krize. Kriza će se nešto ublažiti, teške posledice i bankrot državi odložiti, ali će se kriza zadržati i dalje. Nisu retke -tvrdnje nekih ekonomista na zapadu da su „grčko društvo i prezadužene države na ivici sloma". Ovo posebno iz razloga višegodišnjeg pada proizvodnje i tražnje, ogromnog porasta nezaposlenosti, ograničavanje lične potrošnje i krize na finansijskom i bankarskom tržištu. Posebno je opasna potencijalna prigušena kriza u bankarskom sektoru.

Svaka kriza, kao i ova, različito pogađa članice EU ,,a posebno članice evro zone zbog prihvatanja Mastrihtskog sporazuma. Formirana je monetarna unija (jedinstven novac-evro), ali bez ekonomsko-fiskalne i političke unije - u tome je paradoks i stvarno „nedovršeni projekat EU".

Može li monetarni sistem funkcionisati uspešno i kontrolisano (sa jedinstvenom valutom), ako ne postoji jedinstven i vrlo harmonizovan fiskalni sistem? Odmah da odgovorimo na ovo strateško pitanje: ne može uspešno funkcionisati, već se nalaziti u fazi permanentne krize i sukoba interesa članica.

Ovo je zaista krupno pitanje koje se upravo odnosi na evro zonu sa velikim razlikama u svim faktorima razvoja kod zemalja članica. To je uzrok sadašnje finansijske krize u evrozoni, ali i svih budućih kriza koje su neminovne, jer su ugrađene kao suprotnosti u ovaj sistem.

5) Dužnička i budžetska kriza

Sokovi finansijske krize - finansijski požar

Seizmička karta evropskih javnih finansija je vrlo razuđena i po širini i po dubini tektonskih poremećaja.

Finansijski požar koji je izbio u Grčkoj stalno širi Evropom, preteći da se pretvori u finansijsku katastrofu kontinuiteta.(Navodimo samo države kod kojih je već nastala dužnička kriza (kod kojih su do sada pale vlade koje su -provodile „politiku štednje"(Merkelova): Grčka, Španija, Portugalija, Italija, Irska, Kipar, Slovenija, Belgija, Finska, Slovačka, Holandija, Rumunija, Bugarska. Dakle, pala je gotovo polovina vlada u EU, a od 17 članica evrozone 12 vlada je palo.

Pod teretom enormnog duga od 380 milijardi evra praktično je moguć bankrot prve države u EU. Grčka stoga nije imala pristup finansijskom tržištu, a ako ga je imala to je bilo pod vrlo nepovoljnim uslovima. Centralna banka evrozone najavila je mogućnost otkupljivanja javnih dugova, što se po njima stabilizovati finansijska tržišta. Ovde se emisija novca koristi za otkup kapitala.

Ucene i omalovažavanja Grčke od strane „glavnih država u kreiranju pomoći" drugačije bi bile da nisu u pitanju veliki investitori (banke i institucionalni investitori) iz Francuske, Nemačke,V. Britanije i SAD koji su i uz velike rizike i profite plasirale ogromne kapitale u Grčku. „Spašavajući Grčku iz „dužničkog ropstva" EU je ustvari spašavala banke iz navedenih država - poverilaca, čime sprečava novi nalet krize i finansijskih lomova u bankarstvu. Da li se radi o začaranom krugu neprekidne krize? Najveći broj država-članica EU i evrozone posebno je inficiran „virusom" dužničke krize".

To znači da se preko pomoći Grčkoj, koji ovde posebno ističemo ustvari spašavaju francuske i nemačke banke koje su poverioci Grčke. Jer, najveće koristi od krize i „pomoći" državama u krizi imaju banke u zapadnim državama, američki hedž fondovi i vlasnici krupnog finansijskog kapitala.

Narasli deficit od 47% bruto proizvoda Grčka je morala po zahtevima EU da smanji na 3% do 2014. godine! Da li je to moguće? Apsolutno je to nemoguća misija, uz izazove sve masovnijih socijalnih potresa.

Soroš smatra da je kriza u Grčkoj početak kraja EU, ukoliko ne preduzme određene mere, ali ne ove pomoći kako čini. On smatra da je Grčka ušla u „ekonomsku spiralu smrti" i da EU nije trebalo da pruži Grčkoj pomoć od 110 milijardi evra. To je prevelik teret za tu ekonomiju. On smatra da Grčka „zaista stegne kaiš i štedi" i da se tada samo kratkoročnim pozajmicama s povoljnim kamatama može pomoći Grčkoj da izađe iz krize, bez stvarno spektakularnih zaduživanja kod MMF, ECB i Svetske banke. Takav recept „spasa" sa ogromnim sredstvima ne može pomoći Španiji, Italiji, Portugalu. Da li je Soroš u pravu? Nasuprot njemu, Stiglic i Mencinger tvrde da razvijeni „samo stežu kaiš drugima", ali ne i sebi. Grčka je najizrazitiji i najteži slučaj „razarajućeg delovanja surovo nametnute i ubistvene terapije koju je u lečenju dužničke krize nametnula A. Merkel po nemačkom receptu. Soroš smatra da Nemačka „diktatom štednje vodi čitavu Evropu u depresiju" i da bi bilo najbolje da ova država napusti ovu monetarnu uniju. Stezanje kaiša ne može da dovede do izlaska iz krize, jer se tada radi o maloj potrošnji, a to dodatno smanjuje potrošnju. Obuzdavanje krize rigoroznim „stezanjem kaiša" (štednjom) pretvoreno je u razvojnu i socijalnu omču prezaduženim privredama. Takva terapija je doživela potpuni krah. Sada se javljaju asimetrični šokovi krize unutar država ELJ. Talas krize se preliva s jedne na drugu državu. Sada se javljaju asimetrični šokovi krize unutar država EU. Talas krize se preliva s jedne na drugu državu. Najbolji primer je kriza EU nastala uvođenjem sankcija Rusiji po diktaturi SAD.

Mnogo turobnih indikatora pokazuje da se kriza u EU prelila i na do nedavno dosta uspešnu privredu Poljske. Nelikvidnost se povećala, a bankrotstva se stalno povećavaju. Nezaposlenost naglo raste na gotovo dva miliona (od ukupno 38 miliona). Dužnička kriza i recesija idu zajedno. To je veoma „Qeksplozivan koktel" socijalnih potresa i sukoba.

Do sada je Poljska privlačila veliki strani kapital oslobađanjima pod poreza, subvencijama, jevtinom prodajom zemljišta, oslobađanjem od carina EU i direktnim poklonima. Destruktivna pravila tranzicije kroz privatizaciju dovela su do velike preraspodele bogatstva. Radnicima su uskraćena elementarna radna i socijalna prava. Naličje do tada isticanog „poljskog ekonomskog čuda" je da većina zaposlenih ima oročen ugovor (ugovor na određeno vreme, za određene poslove i sl.), dobijaju otkaz. Ovako je zaposleno čak 27% svih zaposlenih.

Stoga nezaposlenost naglo raste. Plaća se skupa cena eksploatacije u tranziciji, ali i bezuslovno pokoravanje politici SAD - kroz stvoreno „jedinstvo"u propasti.

Razvija se haotični kapitalizam. Zaposleni i nezaposleni postaju kolateralna šteta takvog kapitalizma. Scenario narastanja krize se doslovno ponavlja: porast dugova, porast budžetskog deficita, bankarska slabost, nelikvidnost, nezaposlenost, kriza javnog sektora i dr.

Pad evra, sada visoke kamate na zajmove već zaduženim državama ukazuju na to da sporazum EU i MMF (kao što je slučaj sa Irskom) nije umirio investitore.

Sprečavanje novog naleta krize i lomova u bankarstvu

Evropska unija i MMF prihvatili su paket finansijskih mera koje treba da osiguraju stabilnost evra i pomoć državama evrozone koje su u finansijskoj krizi. Odobreno je 720 milijardi evra za spas evrozone, čime se nastoji zaustaviti dalje slabljenje evra. To znači da postoji spremnost i dogovor da se evro brani svim sredstvima. Nedavno odobreni novi paket pomoći od 1,8 biliona evra, samo je dolivanje ulja na već zaribani motor EU.

Da li postoji sposobnost EU da finansijski spase 45 milionsku Španiju ili 60 milionsku Italiju, čiji su dugovi i teret BDP prava astronomija.

Poznata pomoć Grčkoj je ustvari bila akcija spasavanja evra i zone evra. Uslov za dobijanje kredita su rigorozne mere štednje, smanjenje budžetskog deficita i javnog duga, ali i smanjenje nacionahre potrošnje u celini. Moralo se pribećl povećanju poreza na dodatu vrednost na 25%, uz postepeno smanjenje budžetskog deficita na 3%. To je brutalan program štednje. To su mere da bi se izbegao bankrot. Da li ste pročitali naslove, kao: „Evro nad provalijom". „Propao projekat zajedničke evropske valute". „Članice evrozone napuštaju evro i vraćaju se na nacionalne valute". „U budućnosti možemo očekivati raspad valutnog saveza u EU" i slično. Evroskeptici čak smatraju da je „uvođenje evra predstavljalo istorijsku grešku". „Krah evra je neizbežan, a njegovo spašavanje ugrožava opstanak evropskog jedinstva". Nasuprot tome, „elita" iz Nemačke smatra da bi krah evra značio i krah EU. Kriza koja potresa evrozonu uzdrmala je poverenje u evro, ali i uverenje da je „zajednička valuta bez alternative". Napuštanje evra predstavljalo bi nedopustivu avanturu i „skok u prošlost, a vraćanje na marku predstavljalo bi preskup i rizičan poduhvat. Ceh napuštanja evra bio bi gigantski". Istina je da još niko nije izradio objektivnu analizu šta bi značio propast evra, raspad EU, povratak nacionalnim valutama, posledice i slom mehanizma prelaska na nacionalne valute, gubici i dobici iz ovog procesa. Sve se svelo na evroskepticizam ili odbranu evra.

Rešavanje krize modelom rigorozne štednje je „recept za ubistvo evra i samoubistvo Evropske unije". Upravo države koje su provodile stroge mere štednje doživele su brzi rast dugova.

Videli smo da kod svih članica EU dramatično rastu dugovi, deficiti budžeta i nezaposlenost. Budžeti su napregnuti do prskanja. Izdaci za nacionalne investicione programe i spašavanje banaka su ogromni. Mač bankrotstva niza banaka je stalno prisutan. Strah od domino efekta je stalno prisutan, posebno oštrog prelivanja poznate grčke krize na Portugal, Italiju, Španiju, Belgiju i dr. Ako Španija uđe u dužničku krizu to je „horor scenario". Ako evro padne pada i cela konstrukcija lisabonskog projekta.

Ima li Evropska unija ideje kako da razreši dužničku dramu? „Evropa ne zna kako da se izbori sa eventualnim državnim bankrotom neke članice evrozone, što bi moglo lako dovesti do lančane reakcije".

Poplavni talas krize se stalno povećava i širi. Nametnuti koncept smanjivanja potrošnje i povećanja štednje prihvatila je pod pritiskom i ucenama vlada Grčke (Papandreu). On je isticao da „prvo treba da u sopstvenoj kući uvedemo red, a tek onda da razgovaramo o načinima oslobađanja od ekonomske zavisnosti prema EU". Grčka se i dalje nalazi pred kritičnim raskršćem i nije u situaciji da odbija „međunarodnu pomoć", jer sama ne može da reši svoje probleme. Pred Grčkom su bila tri puta:

1)Bankrotiranje države i proglašenje moratorija na dugove, dakle insolventnost države,

2)Izlazak iz evrozone i povratak drahmi,

3)"Podrška" evropskih kreditora,

Orijentacija je bila na ovaj treći put, uz ogroman pritisak na formiranje nacionalne štednje od 28 milijardi evra za popunjavanje budžetskog deficita, uz 50 milijardi evra koje je trebalo osigurati privatizacijom velikih državnih preduzeća u sledećih pet godina.

Ministri finansija u EU su doneli načelnu saglasnost da se za Grčku formira novi paket finansijske pomoći od 159 milijardi evra svežeg kapitala i to pre dospeća šeste rate već odobrenog kredita od 110 milijardi evra u septembru 2011. godine. Ne štiti se Grčka (i slični) već plasirani strani kapital.

Evropska centralna banka smatra da bi odlaganje otplate druga Grčke (rekonstrukcija duga ili proglašenje bankrota) dovelo u nezavidnu poziciju sve grčke banke, pri tome se širom Evrope javljaju i opasna previranja na finansijskim tržištima. Da li su ovo dugovi grčkih banaka ili krediti banaka iz Nemačke, SAD, Francuske, Italije? Spašavanje se svodi na očuvanje kapitala tih banaka i sprečavanje velikih lomova u bankarskom sektoru i na finansijskim tržištima tih država. Međutim, koncept rešavanja krize uz pomoć „spasonosnih" fiskalnih paketa i novih masovnih dugova - doživeo je potpuni krah. Poučan je primer Grčke koji ovde navodimo, jer je to iskustvo koje se skupo plaća kod svih visoko zaduženih država i zavisnih od stranog kapitala.