Natrag

Ekonomija

Monetarna politika, stabilnost i ekonomski rast (8)

Gušenje privredne aktivnosti

Neoliberalizam je gotovo dogmatski nametnut kao univerzalni model ponašanja vlada u vođenju stabilizacione, razvojne i ukupne makroekonomske politike. Osnovu neoliberalizma čini monetarizam, ali ne na klasičnom novcu, već virtuelnom novcu kojim se upravlja i koji se zloupotrebljava izvan realne ekonomije. Razvija se spekulativna ekonomija i brojni finansijski derivati koji se koriste u osvajanju država, njihovih bankarskih sistema i resursa. Takva doktrina i ofanziva neoliberalizma i zloupotreba novca dovela je i do nove krize 2008. godine, koja i dalje traje, smatra prof. dr Slobodan Komazec.

Prof. dr Slobodan Komazec

30. Odliv novca iz privrede i permanentni monetarni šok

Privreda grca u hroničnoj nelikvidnosti, dok banke "višak" sredstava ulažu u centralnu banku preko kupovine hartija od vrednosti ove banke (repo operacije) ili kupuju trezorske zapise države (finansiraju budžetske rashode i deficit).

Ekonomska kriza i recesija traže da se kamata postepeno smanjuje do konačnog minimalnog nivoa, čime bi se poslovne banke usmerile na to da slobodna sredstva umesto u repo plasmane i trezorske zapise preusmere u povoljne (niskokamatne) kredite "gladnoj" novca, posustaloj privredi. Subvencionisani krediti od strane države, zbog stanja budžeta, to ne mogu biti, jer deluju kratkoročno, ne podstiču ekonomski rast, ali odvode budžet u još veći deficit. Privredi je dato oko 300 miliona evra ovih kredita, pri čemu se država zadužila kod poslovnih banaka za 500 miliona evra. Pri tome, videli smo poslovne banke drže sterilno kod centralne banke prosečno oko jedne milijarde evra u vidu repo plasmana. Time dolazimo do strateškog zaokreta - ova sredstva treba direktno uložiti u privredni sektor.

Finansiranje deficita budžeta preusmerilo sa spoljnog finansiranja na unutrašnje finansiranje, što je najvećim delom učinjeno u poslednje dve godine, ali nažalost koncepcijski pogrešno.

Treba izvršiti i preorijentaciju sa zaduživanja u.inostranstvu (banaka i preduzeća) na kredite kod centralne banke, koji su sada praktično nestali.

Treba ići na dalje snižavanje referentne kamatne stope prema nivou u Evropskoj uniji, uz dodatak rizične premije u zemlji i kamatnu maržu kao u razvijenim privredama. To bi bila cena novca, ali sada kao pravi orijentir za cenu dinarskog kredita.

Repo operacije tada gube na značaju, a i nisu u funkciji razvoja i stabilizacije privrede, već blokiranja likvidnih sredstava banaka. Treba istražiti zbog čega banke višak likvidnosti umesto u trezorske zapise i zapise NBS nisu usmerile u plasmane preduzećima i stanovništvu uz niže kamatne stope. Nije razlog samo u tome što je gotovo 80% bankarskih transakcija indeksirano u evrima.

Visoka razlika u referentnoj kamati i kamati na kredite banaka u odnosu na države EU dovode do priliva spekulativnog kapitala preko zaduživanja banaka, preduzeća i države direktno u inostranstvu. Na razlici kamata i vrlo visokoj kamatnoj marži se ostvaruju visoki profiti čisto spekulativnog karaktera. Da bi neutralisala povećanu dinarsku likvidnost (zaduživanjem u inostranstvu i prodajom deviza centralnoj banci), centralna banka prodaje hartije od vrednosti bankama preko repo operacija. Da bi bile atraktivne za kupovinu (i držanje do isteka roka) ove hartije su do sada bile uz vrlo visoku referentnu kamatnu stopu (referentna kamata se kretala od 17,7% do najnovijeg nivoa od 4%).

Banke plasiraju velika sredstva u kupovinu obveznica države finansirajući budžetske rashode (a ne samo deficit), ali i dospele obaveze iz inodugova države koja nije u stanju reprogramirati ili odložiti vraćanke, a nema dovoljno javnih sredstava (poreza) da ih uredno servisira.

Repo transakcije postaju osnovni kanal odnosa centralne i poslovnih banaka. Trajno je imobilisan veliki deo likvidnog potencijala banaka kod centralne banke.

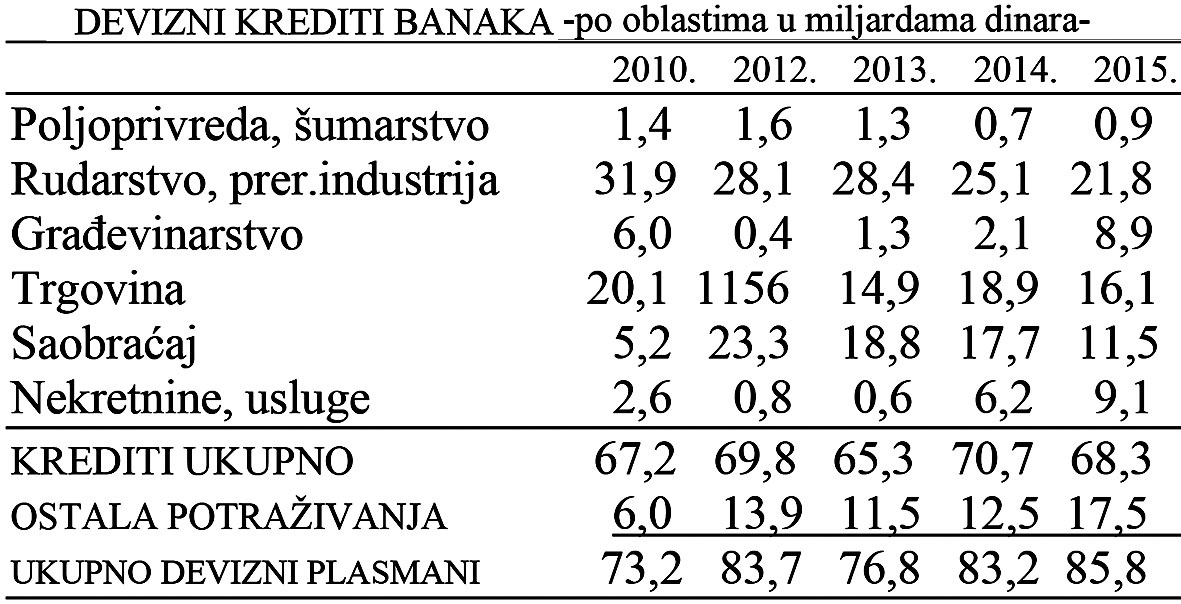

Bankama je omogućeno da daju devizne kredite direktno privredi, što je suprotno monetarnom suverenitetu i dinarom kao isključivim ustavnim sredstvom plaćanja. To su vrlo značajna sredstva.

Istovremeno se govori o povećanoj dinarizaciji plasmana banaka i to u uslovima kada dinarizacija iznosi:

- u privredi 21%,

- stanovništvu 39%, (u 2019. povećana je na 55,2%).

Ukupna dinarizacija plasmana privredi i stanoništvu u 2019.iznosi 33,7%. A hoćemo monetarni suverenitet države. Povećanoj dinarizaciji doprinosi niska i stabilna inflacija, relativna stabilnost kursa, bolje upravljanje deviznim rizicima i preko poreske politike razvojem tržišta dinarskih hartija od vrednosti (učešće dinarskog dela javnog duga je 27,5%). Tome je doprinela i emisija dinarskih HOV izdatih od EBRD (2016) i Erste banke (2019).

31.Nelikvidnost i snabdevenost privrede novcem

Nelikvidnost je jedan od najtežih problema privrede i razvoja. Novca jednostavno nema. Trajno je nelikvidno 59.000 preduzeća, od ukupno 70.000 srednjih i velikih. U njima radi 750.000 od 1.692.000 ukupno zaposlenih. Da li je isključivo krivica na njima? Otkud takva sistemska nelikvidnost? Šta se dogada sa novcem i velikom masom korišćenih kredita privrede? Kuda odlazi novac?

U nekoliko prethodnih godina krediti su plasirani uz visoke godišnje iznose i stope rasta, ali u privredi nema novca - veliki deo se odlio u spekulativni (kriminogeni) kapital, uz sve slabije vraćanje i sve slabiju kontrolu upotrebe i osiguranje kredita. Slabi plasmani (loši krediti) i nenaplativi krediti, uz porast rizika naplate, se povećavaju. Veliki deo odlazi u kriminogenu zonu i nenamensko korišćenje, uz veliki pritisak političkih stranaka na državne banke.

Usledilo je ove 2-3 godine usporavanje rasta i konačno realno snižavanje kredita privredi u poslednjim godinama krize, što je dovelo do velike nelikvidnosti i ograničavanja privredne aktivnosti. Privredni sektor postaje potpuno nelikvidan.

Banke se u kreditnoj politici preusmeravaju na kreditiranje sektora stanovništva i države, na štetu privrednog sektora. Rizici povraćaja su manji, sigurnost plasmana veća, a sredstva obezbeđenja čvršća. Nenaplativost kredita u sektoru stanovništva bila je mnogo manja (8-9%) u odnosu na privredni sektor (23-25%). Potreba rezervisanja sredstava za loše plasmane banaka u ovom sektoru je mnogo manja, a time i blokiranje sredstava, čime je kreditna moć banaka veća. Istovremeno i kamata na kredite stanovništvu je znatno viša.

Ako se uzme pri tome da je učešće gotovog novca u novčanoj masi kod nas daleko veće od drugih (33-37%), tada je situacija još teža. Učešće novčane mase (M1) u bruto domaćem proizvodu u nizu godina iznosi 6- 7,5%, a u sektoru privrede svega 3,7%. Ako se tome doda i višak robnog uvoza na BDP tada to pada na svega 3,2%. Može li privreda tim novcem uspešno poslovati? Privreda je monetano potpuno "zaribala" - kao motor bez ulja. Ako uzmemo samo depozitni ili transakcioni novac (koji učestvuje u novčanoj masi (M1) do 65%, ostalo je gotov novac), tada je situacija drastično pogoršana.

Monetarne kočnice i razvojno gušenje privrede su vidljivi. To je permanentni deflatorni šok. Možemo to nazvati i monetarna stega, monetarna suša ili čak monetarna pustinja. Stanje se pogoršava kada se uzme u obzir brzina opticaja novca, koja je veoma različita po sektorima. Tako imamo:

- u sektoru privrede 38-43 puta godišnje,

- u sektoru stanovništva 8-9 puta,

- u javnom sektoru (država) svega 6-7 puta godišnje.

Privreda učestvuje u novčanoj masi sa svega 27% - 33%. stanovništva 50%. Svako plaćanje poreza i doprinosa privrede državavi dodatno smanjuje efektivnu novčanu tražnju i efektivni novac zbog smanjenja brzine opticaja (trošenja). To se javlja kao specifičan oblik tezauracije i smanjenja mase novca u privredi. Velika deflacija onemogućava ispunjavanje kreditnih obaveza privrede i stanovništva (pojačana visokom nezaposlenošću i nesigumošću radnog mesta). To slabi i sredstva banaka - depozite i njihovu kreditnu moć. Ograničavanjem likvidnosti kroz restriktivnu monetarnu politiku u borbi protiv inflacije - samo se produbljava kriza.

Centralna banka nije u stanju da reguliše područje raspodele, gde dominira fiskalna politika i politika dohodaka. Stoga ni novčana masa ne može biti realni indikator snabdevenosti privrede novcem, jer je rezultat brojnih novčanih tokova van uticaja centralne banke, a redovno se formira ex post. To sve više postaje bankarski kredit. Ali on mora biti usmeren i vezan za privredne procese i strogo kontrolisan (sa ex ante delovanjem). Kvantitativno monetarno regulisanje dovodi do stihijskih procesa u novčanim tokovima i "ugrađene" nelikvidnosti privrede, odnosno stalnog sistemskog odliva novca iz sektora preduzeća u druge sektore sistemom raspodele i plaćanja.

32. Nelikvidnost, stečajevi i likvidacije preduzeća

Ovde je potrebna potpuna rekonstrukcija i generalni strateški zaokret u vođenju monetarne politike. Permanentno je blokirano oko 59.000 preduzeća koja duguju 207 milijardi dinara. U blokadi je 64.434 preduzeća i radnje. U stečaju je oko 32.000 preduzeća. Automatski stečaj očekuje 19.400 firmi. Već je ugašeno 9.524 firme. Samo 26% privatnika uplaćuje poreze i doprinose o roku, dok 18% poslodavaca na vreme isplaćuje zarade zaposlenima. Masovno se isplaćuje na minimalac ili direktno na ruke (bez doprinosa).

Nelikvidnost privrede je ogromna, a praktično niko nikom ne plaća, posebno država svoje obaveze prema privredi (koje iznose preko 100 milijardi). A toga nema u rashodima budžeta (neizvršenih obaveza države). Povraćaj PDV iznosi 163 milijarde dinara (2015) i 257 milijardi (2018), a toga nema u budžetskim rashodima.

Restriktivna monetarna politika i izuzetno visoka kamata ranije (između 18% i 34%) su praktično opustošile i onesposobile preduzeća za razvoj. Preduzeća su bez likvidnog novca i kapitala za razvoji postala potpuno zavisna od kredita banaka. Banke u rukama stranog kapitala vođene su sopstvenim interesima (profitom i manjim rizicima plasmana) ne vode politiku optimalne likvidnosti i razvoja. Kvantitativno, a ne selektivno vođena monetarna politika vodi ogromnoj nelikvidnosti privrednog sektora. Ona je usmerena na finansijsko siromašenje preduzeća i narastanje brda dugova i kamata, a sve pod dogmom stabilizacije cena i deviznog kursa, odnosno stabilnosti flnansijskog sistema. Novac se sistematski ispumpavao iz privrede (to su činili političari na vlasti u sprezi sa dovedenim direktorima preduzeća). Monetarna politika nije u funkciji razvoja i uravnotežavanja privrede, već krupnog spekulativnog kapitala i ogromnih preraspodela nacionalnog dohotka.

Bogaćenje kroz preraspodelu je zadominiralo, dok privredna preduzeća tonu u recesiju, nelikvidnost i visoku nezaposlenost. Banke i monetarna politika umesto da stimulišu privrednu aktivnost i investicije, ustvari, visokim kamatama i restrikcijama novca guše privredu (bankarska marža se kretala između 8% i 11%). Neto kamatna marža u odnosu na aktivu banaka iznosi 3,3-4,6%. One ne finansiraju privredni rast, izvoz, proizvodnju, modernizaciju privrede, otvaranje novih radnih mesta u privredi, već su okrenute sopstvenom profitnom motivu sa izuzetno visokim kamatama i sigurnosti plasmana.

Guverneri i NBS postavljaju pitanje: zašto banke ne kreditiraju privredu, već čekaju subvencionisane kredite države? "Zašto banke ne rade svoj posao - odobravanje kredita, procenjujući kome će ih dati, već koriste svoju poziciju da onlajn trguju s državom". Zar banke da daju kredite posrnulim i nelikvidnim preduzećima u fazi duboke krize, uz vrlo visok rizik nevraćanja kredita (visokorizični krediti su najveći problem banaka). Nenaplativi krediti u ovom sektou su se kretali od 23% sve do 25% plasmana. Koja visina kamate (a ni ona se ne plaća) to može kompenzovati? Bolje je za njih siguran plasman u hartije od vrednosti centralne banke (repo transakcije), kao i plasman u državne obveznice javnog duga, uz visoku kamatu i siguran povraćaj. Kamatni teret države pri tome stalno raste, dok privreda odlazi u totalnu nelikvidnost, recesiju i deflaciju. Nema osetnijeg i dinamičnijeg potrebnog ekonomskog rasta (ostvaruje se od 0,9%-3%), a bez visokih stopa rasta nema rešavanja nagomilanih problema nezaposlenosti, povraćaja kredita, smanjenja tereta spoljnih i unutrašnjih dugova. Nema mogućnosti formiranja nacionalne štednje i oživljavanja investicija. Sintetički izraženo - nema izlaska iz krize. Cena toga je i pad depozita sektora privrede i stanovništva i sve veća ograničenja finansijskog potencijala banaka, koja dovodi do "stezanja" bankarskih kredita i pada kreditnog volumena u privredi.

33. Gušenje privredne aktivnosti

Problem nelikvidnosti privrednog sektora sistematski proizvodi usvojeni koncept monetarne politike i finansijski sistem potpuno nepodešen privredi. Preduzeća kao osnovni korisnici kredita banaka u zemlji, ali i direktno u inostranstvu, nisu "stanju da novac zadrže u cirkulaciji unutar sektora. Privreda je koristila kod banaka oko 400 milijardi kratkoročnih kredita, a zadržavala svega 98 milijardi (2012). Monetarna politika i kredit tada se izvrću u svoju suprotnost - umesto da stimulišu proizvodnju i robno-novčane transakcije, oni redovno naduvavaju neproizvodnu potrošnju, a visokim kamatama isisavaju životne sokove privrede.

Stvoreni su i potpuno nekontrolisani monetarni i fiskalni tokovi koji omogućavaju malverzacije, nevraćanje kredita, izostanak kontrole, kriminal. Problem nelikvidnosti je postao jedan od najvećih dugoročnih i sistemskih problema u našoj privredi, koji prosto guši privredu i svaku aktivnost. U privrednom sektoru u periodu 2012-2015. godine kratkoročni krediti banaka su sniženi za 100 milijardi dinara, a dugoročni povećani za isti iznos. Obrt sredstava se usporava i rekreiranje potencijala banaka. U sektom stanovništva su sniženi kratkoročni krediti za 23 milijarde, a dugoročni povećani za gotovo 150 milijardi. Samo kod ova dva osnovna sektora kratkoročni krediti su sniženi za oko 150 milijardi, a dugoročni povećani za 250 milijardi dinara.

Nelikvidno je preko 140.000 preduzeća u 2013. godini; od toga preko 100.000 firmi preko šest meseci. Dakle, svakoj trećoj firmi ie duže blokiran žiro račun (prosečno 141 dan). Stvoren je začarani krug međusobnih dugovanja. Ogroman deo neplaćenih poreza, kao i nevraćenih kredita bankama, uzrok ima u nedostatku likvidnog novca i opštoj nelikvidnosti i neplaćanju. Od ukupno neplaćenog poreskog duga od 767 milijardi dinara nenaplativo je 442 milijardi. Od navedenog duga na kamatu se odnosi 455 milijardi. Firme u stečaju duguju 230 milijardi. Preduzeća u postupku privatizacije duguju oko 4 milijarde evra. Ne treba pri tome ispustiti iz vida da je kreditna kamatna stopa nekoliko puta veća od profitne stope privrede.

Davanje novih kredita se urušilo, banke smanjuju plasmane, a rekreiranjwe financijskog potencijala banaka (naplatama dospelih kredita i novom štednjom i depozitima kroz razvoj) izostaje. Nenaplativi krediti su permanentno rasli (stopa nenaplativih kredita dostizala je 21-25% plasmana, a time i potrebna rezervisanja, čime je dodatna blokada sredstava banaka sve veća. Donošenjem strategije za rešavanje NPL kredita njihovo učešće pada na 5% u 2019. godini.

Banke se sve više suzdržavaju od novih kredita zbog rizika nevraćanja, jer nezaposlenost i nesigurnost zaposlenja raste, preduzeća zapadaju u insolventnost. Plasmani banaka stagniraju ili čak opadaju, poslovna klima se pogoršava. Samo neke izabrane firme i pojedinci od posebnog poverernja ili poslovnih tajkunskih veza (ili povezani s političarima na vlasti) dobijaju neosigurani kredit, često s namerom i da ga ne vrate. Stoga nenaplativi krediti dostižu 3,5 milijardi evra. Centralna banka uz to i dalje vodi pogrešnu monetarnu politiku "stabilizacije cena" i dodatno zaoštrava krizu i ograničava interne faktore razvoja. Bankarska aktivnost stagnira (krediti čak opadaju), dok preduzeća računaju samo na subvencionisane kredite. Ovi krediti se uglavnom koriste za otplatu dospelih kredita u kašnjenju, a formalno za likvidnost. To dovodi i do smanjenja mase problematičnih kredita bankama, ali ne dolazi do aktiviranja faktora razvoja i porasta likvidnosti privrede.

34. Ograničenja i neefikasnost referentne kamatne stope

Monetarna politika se ne može zasnivati samo na referentnoj kamatnoj stopi kao osnovnom instrumentu, jer su krediti banaka i kamate na kredite poslovnih banaka neosetljivi ili malo osetljivi na promene referentne kamate centralne banke. Ovo pre svega zbog nestanka zavisnosti poslovnih banaka od kredita centrlne banke. Istina, snižavanjem referentne kamate malo će padati kamate na kredite banaka, ali će se atraktivnost ulaganja sredstava banaka u repo operacije, uz znatno nižu referentnu kamatu, dekuražirati i činiti neatraktivnim. Banke treba preusmeriti na kreditiranje privrede (proizvodnje, izvoza, poljoprivrede, esencijalnog uvoza i sl.), što se i do sada očekivalo, ali je prepušteno stihiji, bez odgovarajućih "dopunskih" mera centralne banke.

Mehanizam repo transakcija, imobilizacije ostvarenih depozita i ostvarenje "profita" banaka sada postaje jasan. Naime, zbog visoke referentne kamate kod nas, koja je 5-6 puta viša od kamate u razvijenim privredama Evrope, strane i privatne banke kod nas povlače devizna sredstva (zaduživanjem) u matičnim državama i prodaju centralnoj banci za dinare. Dinarske iznose koriste za kupovinu hartija od vrednosti centralne banke (repo operacije) ili trezorske hartije od vrednosti (budžeta) i ostvaruju visoku razliku u kamatnoj stopi (profit). Centralna banka tim kanalom "jača" devizne rezerve, ali i plaća visoku kamatu poslovnim bankama (koja se uglavnom odliva u inostranstvo). Višak prihoda i emisiona dobit centralne banke umesto da odlazi u budžet, odliva se privatnim bankama i u inostranstvo. Centralna banka je u 2016.godini ostvarila dobit od 37 milijardi dinara, od čega je uplatila u budžet 7 milijardi. To dalje doprinosi porastu budžetskog deficita. Gde je u ovim transakcijama privreda? Privreda grca u hroničnoj nelikvidnosti, dok banke "višak" sredstava ulažu u centralnu banku preko kupovine hartija od vrednosti ove banke.

Ekonomska kriza i recesija traže da se postepeno smanjuje referentna kamatna stopa, do visine godišnje stope inflacije, čime bi se poslovne banke usmerile na to da slobodna sredstva umesto u repo plasmane preusmerene u povoljne (niskokamate) kredite posustaloj privredi. Subvencionisani krediti od strane države zbog stanja budžeta to ne mogu biti, jer deluju kratkoročno, ne podstiču ekonomski rast, ali odvode budžet u još veći deficit. Privredi je dato oko 300 miliona evra ovih kredita, pri čemu se država zadužila kod poslovnih banaka za 500 miliona evra. Pri tome, videli smo, poslovne banke su držale sterilno kod centralne banke prosečno oko jedne milijarde evra u vidu repo plasmana. Time dolazimo do strateškog zaokreta - ova sredstva treba direktno uložiti u privredni sektor. Budžet, vidimo, ne treba da se zadužuje kod poslovnih banaka. Finansiranje deficita budžeta treba preusmeriti sa spoljnog finansiranja na unutrašnje finansiranje centralne banke sa vrlo primarnom kamatom.

Treba, dakle, ići na dalje snižavanje referentne kamatne stope prema nivou u Evropskoj uniji, uz dodatak rizične premije u zemlji i kamatnu kao u razvijenim privredama. To bi bila cena kredita banaka na bazi primarnog novca. To je sada pravi orijentir za cenu dinarskog kredita. Treba izvršiti i preorijentaciju sa zaduživanja u inostranstvu (banaka i preduzeća) na kredite kod centralne banke, koji su sada praktično nestali. Repo operacije tada gube na značaju, a i nisu u funkciji razvoja i stabilizacije privrede, već blokiranja (poništavanja) likvidnih sredstava banaka. Treba istražiti zbog čega banke višak likvidnosti, umesto u trezorske zapise i zapise Narodne banke Srbije, nisu usmerile u plasmane preduzećima i stanovništvu uz niže kamatne stope. Nije razlog samo u tome što je gotovo 80% bankarskih transakcija indeksirano u evrima. Ovde je potrebno ugraditi dodatne stimulativne instrumente za plasmane banaka u privredni sektor čak i instrumente fiskalnog karaktera.

Istina, postoji opasnost da se snižavanjem referentne kamatne stope i smanjenim i mobilisanjem sredstava banaka i stanovništva (obavezne rezerve) javi pritisak na devizno tržište i devizni kurs sa tendencijom obaranja kursa dinara. Međutim, nužna je pri tome pojačana kontrola centralne banke nad bankama u korišćenju sredstava i povremene intervencije iz jakih deviznih rezervi koje bi onemogućile spekulacije. Bez oživljavanja privrede i dinamičnog rasta nema ni stabilnog kursa dinara i stabilnosti privrede.

Konačno, zbog usvojenog modela monetarne politike, eskontna stopa je gotovo "zaboravljena" i ostala potpuno po strani monetarnog regulisanja. Ova stopa se gotovo šest godina nije promenila. Praktično od 2004. godine do 2010. godine ova stopa je "zakovana" na nivou od 8,5%. To je velikim delom posledica potpuno izmenjenih odnosa centralne i poslovnih banaka, ali i mehanizma monetarnog regulisanja u celini. Kao i kod potpuno zapostavljenog selektivnog mstrumentarijuma, tako je i kod eskontne politike neopravdano zapostavljena usmerena i razvojno-podsticajna monetarna politika. Bez navedenih delova nije moguće voditi optimalnu monetarnu politiku na dugoročnom stabilizaciono -razvojnom konceptu.

Da pogledamo sada promene osnovnih instrumenata monetarne politike i njihovo usmerenje.

Referentna (i eskontna) stopa su bile izuzetno visoke za jednu slabu monetizovanu i visoko kreditno zavisnu privredu. Bez obzira što su aktivne kamate na kredite banaka drugim sektorima izuzetno visoke, banke se orijentišu na plasman slobodnih sredstava u kupovinu hartija od vrednosti centralne banke zbog malog rizika, sigurnosti i visoke referentne stope. Referentna stopa je u 2023. Povećana na 6,5% i tu se zadržava. Ali su banke naglo povećale svoje kamatne stope, što dovodi do rasta troškova finansiranja uz novi inflatorni udar. Kamatne stope banaka od 2013. - 2015. Bila je izuzetno visoka. Tako su na trvolving kredite dostigle 16%, kreditne kartice 21%, prekoračenja 33%, dinarski stambeni 20,7%, potrošački 18-22% godišnje.

Kamate su bile dostigle gotovo astronomske visine. Istina u poslednje 2-3 godine dolazi do osetnog snižavanja kamatnih stopa na sve oblike kredita stanovništvu. O tome kasnije znatno šire. Da pogledamo, konačno, kako se odvijala kreditna aktivnost banaka i usmeravanje njihovog kreditnog potencijala. Ovde su interesantna dva osnovna sektora: privrednih preduzeća i sektor stanovništva na koje se odnosi preko 91% ukupnih kredita banaka.

Krediti su do 2012. plasirani uz visoke iznose i stope rasta, ali u privredi nema novca - veliki deo se odlio u spekulativni (kriminogeni) kapital, uz sve slabije vraćanje i sve slabiju kontrolu i osiguranje kredita. Slabi plasmani (loši krediti) i nenaplativi krediti, uz porast rizika naplate, se povećavaju. Vliki deo odlazi u kriminogenu zonu i nenamensko korišćenje, uz veliki pritisak političkih stranaka na banke.

Usporavanje rasta i konačno snižavanje kredita privredi u poslednjim godinama krize doveli su do velike nelikvidnosti i ograničavanja privredne aktivnosti. Privredni sektor postaje potpuno nelikvidan. To je monetarna bolest osušenog organizma, bez krvotoka, osuđenog na životarenje i konačno umiranje.

Banke se u kreditnoj politici preusmeravaju na kreditiranje sektora stanovništva, na štetu privrednog sektora. Rizici povraćaja su manji, sigurnost plasmana veća, a sredstva obezbeđenja čvršća. Nenaplativost kredita u sektoru stanovništva je mnogo manja (8-9%) u odnosu na privredni sektor (21-25%). Potreba rezervisanja sredstava za loše plasmane banaka je mnogo manja, a time i blokiranje sredstava i kreditna moć banaka veća. Istovremeno i kamata na kredite stanovništvu je znatno viša. Preorijentacija banaka u kreditnoj politici prema sektoru stanovništva najbolje se vidi iz godišnjih promena ovih kredita.‚

Od 2012. godine u svim godinama je godišnji rast kredita sektoru stvanovništva veći u odnosu na porast kredita privredi. U godinama u kojima je došlo do smanjena kredita privredi (2013-2019.) došlo je do porasta kredita sektoru stanovništva. Istovremeno se menja i struktura plasmana stanovništvu - nagli rast gotovinskih kredita, a stagnacija ili pad potrošačkih.

Politika kreditiranja građana pokazuje dominantnu visinu i porast gotovinskih i stambenih kredita, a u poslednje vreme i refinansirajućih (zbog pada kamatnih stopa, sada boljih uslova zaduživanja i oslobađanja tereta dužničkih obaveza ranijih teških kredita), što ukazuje i na politiku kamata banaka na ove kredite.

Gotovinski krediti, mada vrlo nepovoljnih uslova pokazuju najveći porast, dok stambeni stagniraju, a potrošački stalno opadadaju, kao i refinansirajući (koji u poslednje vreme rastu). Dugoročni krediti banaka bi trebalo da budu nekakav indikator investicione aktivnosti, bolje i dugoročnije poslovne klime, ali i sigurnosti banaka u plasiranju sredstava. Gde se dominantno usmeravaju dugoročni krediti?

Sektor stanovništva postaje dominantan u dugoročnom kreditiranju banaka. Tu su i rast, visina kredita i kamata najveći. Sada se postavlja pitanje: u šta je ovaj sektor koristio ovako korisćene kredite banaka? Koliko je to podstaklo investicije i privredni rast? Može li i dalje investicioni kredit banaka biti osnovni pokazatelj investicione aktivnosti u privredi, kao što se to sada tretira? Sigurno da to nije relevantan indikator investicione potrošnje.

Devizna štednja stanovništva kod banaka iznosi 13 milijardi evra, dok krediti banaka stanovništvu iznose 12 milijardi evra. Kada se od štednje oduzme devizna obavezna rezerva tada je celokupna štednja plasirana u ovaj sektor, dok za finansiranje privrede nema sredstava. Ovde poznato međusektorsko finansiranje (stanovništvo - preduzeća, štednja - investicije) izostaje. Štednja (uglavnom u stranim bankama) zbog toga služi samo za isisavanje nacionalne akumulacije u inostranstvo preko visokih kamata i marži na kredite stanovništvu. Banke su čak uzimale velika sredstva u inostranstvu uz niske kamate, a plasirale ih u sektor stanovništva gde su najviše kamate. Bankama je omogućeno da daju devizne kredite direktno privredi, što je suprotno sa monetarnim suverenitetom i dinarom kao isključivim sredstvom plaćanja. To su značajna sredstva.

Šta to banke podstiču u pogledu namene kredita? Da li je to uvoz ili izvoz?

Krediti banaka za uvoz (postali smo dominantno uvozna privreda) bile su ranije već: za preko pet puta u odnosu na izvozne kredite. Kredita za izvoz više i nema (od 2017. godine). Da li je to podsticajna izvozno orijentisana monetarna politika.

35. Proces emisije i poništavanja primarnog novca

Da li primarna emisija može (makar i indirektno) preko svojih osnovnih kanala i kvaliteta sredstava da utiče na nodsticanie privredne aktivnosti i ekonomski rast? Emisija primarnog novca vrši se kroz nekoliko tokova (kanala):

Krediti poslovnim bankama, 2) Krediti centralne banke dati neposrednim korisnicima, 3) Ostali (neto) plasmani, 4) Devizne rezerve, 5) Kupovina hartija od vrednosti (repo transakcije).

Sada se dobija prava slika o emisiji primarnog novca centralne banke. Tako je u 2012. godini došlo do dodatnog povlačenja novca od 32,5 milijarde, što uz obavezne rezerve banaka stvara manje novca od 241 milijardu. Ako se tome doda i povlačenje novca preko prodaje 2,1 milijarde deviza centralne banke u zaštiti deviznog kursa od 153 milijarde. „Novčana suša" u privredi u toj godini iznosi 394 milijarde dinara. To se zadržalo sve do 2016. godine.

Efekti primarne emisije novca centralne banke bolje se mogu sagledati preko godišnjih promena pojedinih novčanih tokova u odnosu na navedeno stanje krajem godine.

Jasno se vidi daje u toku 2013. i 2014.vođena izrazito estriktivna politika novca. Zaokret nastaje u 2015. godini, a zatim visoko ekspanzivna politika novca u 2018 i 2019. godini. Osnovni kanal emisije je neto kupovina deviznih sredstava u poslednje tri godine, dok su dinarski depoziti države kod centralne banke (neutralizacija) delovali u pravcu smanjenja mase novca u opticaju. To su postala dva psnovna kanala emisije i poništavanja primarnog novca. Nema primarne emisije na bazi reeskonta hartija od vrednosti privrednih subjekata (menice, obveznice). Dakle, nema fine usmeravajuće slektivne monetarne politike.

Renigenski snimak bruto emisije i procesa „neutralizacije" tokovima odliva primarnog novca po osnovnim kanalima odliva - daje pravu sliku primarne emisije i "popunjavanja" privrednih procesa novom količinom novca. Kakvu podršku imaju poslovne banke i privreda od centralne banke kada je npr. u 2015. godini bruto povlačenje (smanjena ponuda primarnog novca) iznosilo 28 milijardi dinara uz neutralizaciju od 394 milijarde dinara. Stvarno smanjenje mase novca je 421 milijarda dinara.

Primarni novac (centralne banke) se emituje preko nekoliko osnovnih kanala (tokova), što se vidi iz prethodnog pregleda. Nas ovde interesuje primarna emisija i njena povezanost sa procesom stvaranja novca u privredi i po sektorima. Krediti banaka za reeskont hartija od vrednosti su klasičan sistem emisije, dok se to ne može reći za kredite za likvidnost, koji pokrivaju često i dugoročne plasmane banaka, čuvajući im time likvidnost. Indirektno primarna emisija time „popunjava" štednju, jer su kratkoročnim izvorima banke pokrivale investicije svojih komitenata. Kod plasmana u hartije od vrednosti jasno je da su menice kratkoročan instrument plaćanja i osnova za kratkoročne depozite (reeskont menica je nestao). To već nije slučaj kod obveznica javnog duga države koje treba da se kupuju i prodaju na otvorenom tržištu ha osnovu formirane štednje (to je poznata „open market policy"). Kod kredita državi je jasna pozicija - krediti državi preko centralne banke iznad depozita države kod ove banke (neto pozicija države) pokazuje emisiju novca koja "nadoknađuje" štednju, odnosno dohodak iz raspodele (porezi, doprinosi, carine, takse).

Međutim ovde se menja "kvalitef ' sredstava, naime depoziti države kod centralne banke su iz dohotka (ili devizni), odnosno štednje (poreza) sterilišu se (demonetizuju) u bilansu centralne banke, dok joj se ta sredstva "nadoknađuju" kreditnim i to dosta skupim novcem (referentna stopa je iznosila 10,5%, a nedavno je iznosila 12% i 17% na godišnjem nivou). Prema tome, ovde je mesto štednji i dohotku, a ne kreditima kod poslovnih banaka. Plaćajući poreze i doprinose svi sektori imaju definitivan odliv dohotka u budžete i fondove, čime se dohodak poništava, a nasuprot tome povećava kreditna zaduženost javnog sektora kod banaka ili još gore, u inostranstvu - kao najgori oblik finansiranja budžetskog deficita.

Tu dihotomiju novca, dohotka i emisije novca centralne banke jasno uočavamo kod neto pozicije sektora (države) kod centralne banke. Depoziti države su znatno veći od korišćenih kredita koji su veći za 822 milijarde dinara (2023.). Kod poslovnih banaka korišćeni krediti države su znatno veći od depozita. Ukupan "višak" depozita u bankarskom sektoru u odnosu na korišćene kredite kod centralne banke iznosi preko 185-303 milijarde dinara. Kod poslovnih banaka višak kredita iznosi 637 milijardi (2023.godina). Taj iznos se nalazi u dopunskom finansiranju budžeta kao stavka domaće finansiranje.

Ova sredstva formirana iz javnih sredstava kod banaka imaju karakter štednje, nalaze se na žiro računima (kao neutrošena sredstva države) u kratkoročnim depozitima banaka. To su u stvari dugoročna sredstv (iz dohotka) i treba ih tako tretirati u bilansima banaka. Moguće je izvući ih iz bilansa centralne banke i ponovo vratiti u bilans domaće Razvojne banke.

Stvarna štednja drugih sektora (država, fondovi, banke) zamagljena je na ovaj način, čime su i bilansi banaka i javnog sektora nerealni i vrlo napregnuti. Depoziti države se, dakle, mogu izvući iz bilansa centralne banke i uneti u bilans nove Razvojne banke, za koju treba vezati i investicioni deo republičkog budžeta, sredstva ukinutog Fonda za razvoj Srbije, a zatim inostrane dugove koje država uzima za svoje potrebe. U ove banke se unose i sva sredstva deficitarnog finansiranja (što je bilo moguće učiniti i sa prihodima od privatizacije). Time bi najveći deo sredstava bio usmeren u razvoj i investicije. Za Razvojnu banku bi s druge strane bila povezana i centralna banka, koja bi osiguravala likvidnost privrednih subjekata koji ulaze u proces investiranja.

36. Monetarna politika u otvorenoj ekonomiji

Autonomnost i slobodno delovanje centralne banke

Da li je moguće voditi autonomnu monetarnu politiku u visoko otvorenoj privredi (uvozom i izvozom i slobodnim kretanjem kapitala)? Da li bruto domaći prizvod može u tom slučaju da bude makro - agregat prema kojem se odeđuje koncept i usmenost monetarne politike? Da pogledamo i ovaj problem.

Bruto domaći proizvod se koriguje za deficit ili suficit trgovačkog dela platnog bilansa. Dakle, uvoz i izvoz roba i usluga deluju na domaće tržište većom ponudom (uvozom) u slučaju deficita trgovinskog bilansa: Tada se domaći bruto proizvod „dopunjava" deficitom (višak uvoza u odnosu na izvoz). Istovremeno se odvijaju tri toka:

Neto priliv - uslužnih fondova u zemlji (deficitom),

2)Narastanje spoljnog duga za finansiranje deficita,

3)Značajno se menja struktura ponude i tražnje roba i usluga na domaćem tržištu (uvozom i izvozom).

Gde je mesto u tome „domaće" monetarne politike i uskog koncepta regulisanja?

Deficit spoljne trgovine „koriguje" bruto domaći prihod za 18-20%. To je povećana ponuda roba na domaćem tržištu. Monetama politika ne prati ovu ponudu robnih fondova. Isto tako ne prati ni izvoz. Izvozna roba je „stvorila" velike troškove u zemlji, odlila se u inostranstvu, bez povećane ponude na domaćem tržištu. Troškovi i tražnja ostaju u zemlji, a time i veliki deo reprodukcije, koji treba fmansirati. Stoga su potrebni krediti za izvoz koji „pokrivaju" takve troškove reprodukcije izvozne privrede. Nasuprot tome, uvoz povećava raspoloživi bruto domaći proizvod i uravnotežava odnose ponude i tražnje na tržištu. Sada se postavlja i pitanje strukture uvozne robe (energenti, roba široke potrošnje, oprema, repromaterijali, nova tehnologija i s.). Stoga se mora voditi i selektivna politika uvoza (po vrstama proizvoda i bitni i nebitni uvozni proizvodi) i tome podešena podsticajna monetarna politika.

Ako se povećani uvoz u odnosu na izvoz finansira spoljnim zaduživanjem, dolazi ili do prihoda spoljne zaduženosti ili odliva deviznih rezervi kroz plaćanja države. U tom slučaju su bitni odnosi efekata uvoza u privredi i dospelih obaveza iz dugova. Stoga je ovo značajna struktura uvoza i vrlo selektivna politika uvoza.

Obzirom na to da uvoz učestvuje u bruto proizvodu sa oko 53%, a izvozi oko 35-40%, dok je ukupna otvorenost nacionalne ekonomije oko 109% u 2019.godini, očito je da uvoz i izvoz „koriguju" bruto domaći proizvod za 100%. Može li monetarna politika „interno" orijentisana i vođena da bude efikasna u kontroli i „vođenju" nacionalne privrede u takvim odnosima?

Dopunom bruto proizvoda saldom uvoza i izvoza roba i usluga s jedne strane, a dodatnim prilivima deviza iz deviznih doznaka (oko 4 milijarde evra godišnje) i direktnim stranim investicijama (3,2 milijarde) stvara se celi podsistem izvan bruto domaćeg proizvoda - koji često dominantno deluje na ukupnu ponudu i tražnju na domaćem tržištu.

Očito je da se radi samo o jednom delu nacionalne privrede. Ako se tome doda i visina spoljnog deviznog duga, a zatim priliv i odliv deviza i formiranje deviznih rezervi, koje postaju osnovni kanal emisije primarnog novca, pitanje je koliko centralna banka ima prostora da samostalno određuje i vodi nacionalnu (internu) monetarnu politiku. Kolika su to ograničenja i limit u vođenju samostalne monetarne politike? Osnovni kanal emisije novca, videli smo, postao je promena devizih rezervi i blokiranja sredstava banaka (poništavanje novca). Efekte promena deviznih rezervi (priliva i odliva) i spoljnih dugova, šire smo razradili na drugom mestu u ovom radu, posebno kod centralne banke, poslovnih banaka i privrednih subjekata.

Sigurno je da treba sagledati i efekte spoljnog zaduživanja države, centralne banke, poslovnih banaka i preduzeća. Kako deluje spoljni dug poslovnih banaka od 4,2 milijarde evra (2028) ili dug preduzeća od 15,6 milijarde, nasuprot duga države od 23,6 milijaardi evra? Privreda se zbog nepovoljnih uslova zaduživanja kod domaćih banaka (kamata, teškoće, ucene i sl.) orijentiše na direktno zaduživanje u inostranstvu, pri čemu izostaje kontrola centralne banke, dok se kamatni prihodi odlivaju u inostranstvo. Ovaj problem smo šire istražili u delu u kojem razmatramo efekte spoljnih dugova.